Informationen zu Hilfen für Betriebe im Rahmen der Corona-Pandemie - Überbrückungshilfe IV kann bis 15.06.22 beantragt werdenHilfen für Betriebe

Die Arbeitsgemeinschaft der bayerischen Handwerkskammern hat zur besseren Übersicht die wichtigsten finanziellen Hilfen für Handwerksbetriebe zusammengestellt, die von der Corona-Krise betroffen sind. Dieses Dokument wurde zuletzt am 19. November 2021 aktualisiert:

Sollten Sie Unterstützung benötigen, wenden Sie sich bitte an den für Sie und Ihren Betriebsort zuständigen Betriebsberater. Zu der Übersicht, welcher Berater welche Region betreut und zu den Kontaktdaten, kommen Sie über den Link "Betriebswirtschaftliche Beratung".

Überblick über finanzielle Hilfen

Das Bundeswirtschaftsministerium und das Bundesfinanzministerium haben Hotlines zur Überbrückungshilfe eingerichtet:

- Hotline für Soloselbstständige, die einen Direktantrag stellen wollen und bisher noch keinen Antrag auf Überbrückungshilfe gestellt haben: 030 1200-21034.

Montag bis Freitag von 8 bis 18 Uhr. - Hotline für prüfende Dritte (Steuerberatung, Wirtschafts- oder Buchprüfung, Rechtsanwält*innen): 030 52685087

Montag bis Freitag von 8 bis 18 Uhr

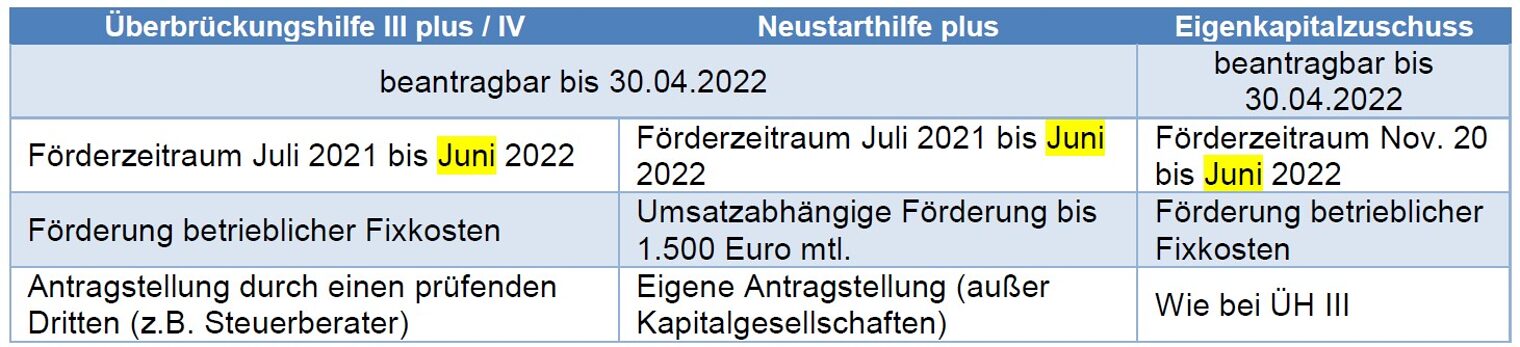

Überbrückungshilfen - Neustarthilfe Plus (für Soloselbstständige) - Eigenkapitalzuschuss

Überbrückungshilfe IV

Seit 1. April 2022 besteht für Unternehmen, die auch im 2. Quartal 2022 coronabedingte Umsatzeinbrüche zu verzeichnen haben, die Möglichkeit, de Überbrückungshilfe IV zu beantragen. Anträge können bis 15.06.2022 über die Webseite www.ueberbrueckungshilfe-unternehmen.de gestellt werden.

Neustarthilfe IV:

Eine Antragsstellung für die „Neustarthilfe IV“ soll ab Mitte April 2022. Soloselbständige, Personengesellschaften und Kapitalgesellschaften mit höchstens einer Teilzeitkraft, die vor dem 01.11.2020 gegründet wurden und die durch Corona Schaden erleiden, sollen von Juli 2021 bis Juni 2022 unterstützt werden. Dabei handelt es sich um eine Umsatzerstattung. Die Neustarthilfen sind aufgrund ihrer Zweckbindung nicht auf Leistungen der Grundsicherung u. ä. anzurechnen.

Allgemein:

Die Antragstellung der Überbrückungshilfe III und der Neustarthilfe für Kapitalgesellschaften erfolgt nur über einen prüfenden Dritten (Steuerberater, Wirtschaftsprüfer, vereidigte Buchprüfer und Rechtsanwälte).

Die Antragstellung der Neustarthilfe für Soloselbständige und auch für Personengesellschaften erfolgt direkt über eine bundeseinheitliche IT-Plattform, hierzu muss eine Identifizierung über ein ELSTER-Zertifikat erfolgen. Neu hierbei ist allerdings ein Wahlrecht, den Antrag auch über einen prüfenden Dritten stellen zu können.

Die Antragstellung des Eigenkapitalzuschusses soll nach Anpassung des Programms der Überbrückungshilfe III ebenfalls über die bekannte IT-Plattform erfolgen.

Beratungskosten für prüfende Dritte im Zusammenhang mit der Antragstellung und einer Schlussabrechnung sind anteilig förderfähig.

Der Bund hat für die Unterstützung der Unternehmen bei der Antragstellung eine Hotline und ein Kontaktformular eingerichtet. Die IHK-München und Oberbayern hat als Bearbeitungsstelle der Anträge einen Leitfaden zur Beantragung der Neustarthilfe erstellt.

Für Diejenigen, für die keine der genannten Hilfen in Frage kommt, gibt es die sogenannte Bayerische Corona-Härtefallhilfe. Details finden Sie hier oder in der entsprechenden Richtlinie unter weitere Informationen.

Eigenkapitalzuschuss

Unternehmen, die in mindestens drei Monaten im Zeitraum von November 2020 bis Juni 2022 einen Umsatzeinbruch von jeweils mehr als 50 % erlitten haben, erhalten einen Eigenkapitalzuschuss. Dieser dient der Substanzstärkung von Unternehmen und wird zusätzlich zur regulären Förderung der Überbrückungshilfen gewährt. Mit dem Eigenkapitalzuschuss soll zumindest teilweise eine Kompensation des sonst nicht förderfähigen Unternehmerlohns bewerkstelligen.

Corona-Dokumentation

In Zeiten der Corona-Pandemie werden Betriebe mit behördlichen, regional unterschiedlichen Auflagen konfrontiert, die sich gravierend auf den Betriebsablauf und damit auch auf die Möglichkeit der Erzielung von Einnahmen auswirken. Der Nachvollziehbarkeit der Kassenaufzeichnungen kommt gerade in diesen Zeiten eine besondere Bedeutung zu. Etwaige „Auffälligkeiten“ können durch die Führung einer gesonderten Dokumentation entkräftet und somit Nachkalkulationen und Schätzungen verhindert werden.

Auf Grundlage der Ausarbeitung von Diplom-Finanzwirt (FH) Gerd Achilles (www.kassenschreiber.de) hat der Zentralverband des Deutschen Handwerks (ZDH) eine „Corona-Dokumentation“ erstellt und mit ergänzenden Erläuterungen und weiterführenden Hinweisen für die Betriebe entwickelt. Diese stellen wir hier gerne zum Download bereit:

Bundesprogramm „Ausbildungsplätze sichern“

Alle Informationen zu dem Bundesprogramm und den aktuell geltenden Bestimmungen finden Sie komprimiert auf der Seite www.hwk-oberfranken.de/ausbildungsprogramm.

NEU: Das Bundesministerium für Arbeit und Soziales hat die Antragsfristen für das Bundesprogramm verlängert, mit Wirkung zum 1. Januar 2022 können nun

- Ausbildungsprämien (plus)

- „Zuschüsse zur Vermeidung von Kurzarbeit“ für die Monate ab April 2021

- „Lockdown-II-Sonderzuschuss für Kleinstunternehmen

bis zum 15. Mai 2022 beantragt werden.

Bitte beachten Sie:

- Eine Antragstellung ist NUR mit den Formularen der Bundesagentur für Arbeit und bei der Agentur für Arbeit möglich.

- Allerdings müssen Sie vorab die jeweiligen Bescheinigungen bei der Handwerkskammer ausfüllen und bestätigen lassen!

- Zu der Bescheinigung, die vorab von der Handwerkskammer ausgefüllt werden muss, kommen Sie direkt über diesen Link: https://www.arbeitsagentur.de/datei/bescheinigung-ausbildungspraemie-und-ausbildungspraemie-plus_ba146593.pd

Der ZDH (Zentralverband des Deutschen Handwerks) hat FAQ zum Ausbildungsprogramm zusammengestellt:

Entschädigungszahlungen nach Infektionsschutzgesetz (IfSG) bei Tätigkeitsverbot

Wer aufgrund des Infektionsschutzgesetzes (IfSG) einem konkreten personenbezogenen behördlichen Tätigkeitsverbot unterliegt oder unterworfen wird, beziehungsweise abgesondert wurde, und einen Verdienstausfall erleidet, erhält grundsätzlich eine Entschädigung.Bitte beachten Sie, dass diese Regelung aber nur für behördlich angeordnete Quarantänefälle oder ein behördliches Tätigkeitsverbot oder für Quarantäne aufgrund einer entsprechender Allgemeinverfügung gilt! Für Arbeitnehmer wird in diesem Fall der Verdienstausfallvom Arbeitgeber vorfinanziert, dieser kann sich dann die Gelder wieder erstatten lassen.

Aber auch Arbeitgeber und Soloselbstständige, über die selbst ein behördliches Tätigkeitsverbot verhängt wird, haben für sich einen Erstattungsanspruch. Dieser beläuft sich in den ersten 6 Wochen auf 1/12 des jährlichen Arbeitseinkommens. Ein entsprechender Antrag ist bis zu 12 Monate nach Einstellung der verbotenen Tätigkeit oder nach dem Ende der Absonderungzu stellen. Selbstständig benötigen dazu folgende Unterlagen:

- Bescheinigung des Finanzamtes über die Höhe des letzten beim Finanzamt nachgewiesenen Jahreseinkommens

- Nachweis über die Höhe der abzuziehenden Steuern und Beiträge zur Sozialversicherung oder entsprechende Aufwendungen zur sozialen Sicherung (im Einzelnen aufgeschlüsselt)

- Nachweis, dass während der Zeit des Tätigkeitsverbots keine Arbeitsunfähigkeit wegen einer Krankheit bestand (Bescheinigung der Krankenkasse o. ä.)

Einen Antrag auf Entschädigungszahlung können Sie bei der Regierung von Oberfranken stellen. Dort finden Sie auch das Antragsformular.

FAQ-Papier des Bundesministeriums für Gesundheit zu Entschädigungsansprüchen

Hier finden Sie Fragen und Antworten zu den Entschädigungsansprüchen nach § 56 des Infektionsschutzgesetzes (IfSG)

Steuerstundungen

Um dringend benötigte Liquidität in den Unternehmen zu halten, können in diesem Jahr fällige Steuerzahlungen der Körperschaft-, Einkommen- und Umsatzsteuer gestundet sowie Vorauszahlungen zur Gewerbesteuer auf null gesetzt werden. Auf die üblichen Stundungszinsen können die Finanzämter im konkreten Einzelfall teilweise oder ganz verzichten, unter der Voraussetzung, dass glaubhaft gemacht wird, dass die Corona-Epidemie ursächlich für die fehlende Liquidität ist. Dazu nehmen Sie bitte mit dem zuständigen Finanzamt und Ihrem Steuerberater Kontakt auf. Das Formular für die Beantragung der Steuerstundung finden Sie unten.

Am 15. Februar 2021 sind die Vorauszahlungen zur Gewerbesteuer für das 1. Quartal 2021 fällig. Die Finanzverwaltung hat am 25. Januar 2021 in einem gleichlautenden Erlass der obersten Finanzbehörden der Länder klargestellt, dass auch bei der Gewerbesteuer Maßnahmen zur Anpassung von Vorauszahlungen aufgrund veränderter Verhältnisse infrage kommen, vor allem dann, wenn das Finanzamt bereits Einkommensteuer-und Körperschaftsteuervorauszahlungen angepasst hat (R 19.2 Abs. 1 Satz 5 GewStR). Insoweit können Steuerpflichtige, die nachweislichunmittelbar und nicht unerheblich negativ wirtschaftlich betroffen sind, bis zum 31. Dezember 2021 unter Darlegung ihrer Verhältnisse Anträge auf Herabsetzung des Gewerbesteuermessbetrages für Zwecke der Vorauszahlungen stellen.

Finanzämter sollen bis zum 31. Dezember 2021 bei Steuerpflichtigen, die unmittelbar und nicht unerheblich von der Corona-Krise negativ wirtschaftlich betroffen sind, von der Festsetzung nachträglicher Steuervorauszahlungen absehen. Ist die Entwicklung der Einkünfte im Jahr 2021 jedoch positiver als erwartet, sollte der Steuerpflichtige dies dem Finanzamt mitteilen. In diesem Fall würden die Vorauszahlungen entsprechend angepasst werden. Dies vermeidet hohe Abschlusszahlungen für den Veranlagungszeitraum 2021.

Bereits getätigte Vorauszahlungen für das erste Quartal 2020 können nach einem Beschluss von Bund und Ländern vom 21.04.2020 wieder zurückerstattet werden, wenn Betriebe im laufenden Jahr voraussichtlich einen Verlust ausweisen werden. Zusätzlich können 15% der im Jahr 2019 gezahlten Vorauszahlungen erstattet werden.

Ansprechpartner ist Ihr zuständiges Finanzamt.

Stundung/Erleichterung bei Beiträgen von Berufsgenossenschaften

Viele Berufsgenossenschaften boten ebenso wie die Krankenversicherungen im Frühjahr 2020 die Stundung ihrer Beiträge an. Aktuell werden diese nicht mehr generell angeboten. Sollten Sie Zahlungsschwierigkeiten haben, wenden Sie sich bitte direkt an Ihre zuständige Berufsgenossenschaft, diese finden Sie unter nachstehenden Links:

- Berufsgenossenschaft Holz und Metall (BGHM)

- Berufsgenossenschaft Energie Textil Elektro Medienerzeugnisse (BG ETEM)

- Berufsgenossenschaft Nahrungsmittel und Gastgewerbe (BGN)

- Berufsgenossenschaft der Bauwirtschaft (BG BAU)

- Verwaltungs-Berufsgenossenschaft (VBG)

Rückzahlung von Umsatzsteuersondervorauszahlungen

Zur Schaffung von Liquidität soll diese Sondervorauszahlung den durch die Corona-Pandemie betroffenen Unternehmen wieder zur Verfügung gestellt werden. Ansprechpartner ist das zuständige Finanzamt. Falls zum Verfahren weitere oder besondere Details bekannt werden, werden wir die hier veröffentlichen.

Grundsätzlich müssen Unternehmer nach Ablauf des Voranmeldungszeitraums bis zum 10. des Folgemonats ihre Umsatzsteuer-Voranmeldungen an das Finanzamt übermitteln. Damit wird auch die Umsatzsteuer fällig.

Auf Antrag kann den Unternehmen eine Dauerfristverlängerung um einen Monat gewährt werden. Bei Unternehmen, welche die Umsatzsteuer monatlich anmelden, ist dies jedoch von der Leistung einer Sondervorauszahlung abhängig. Diese beträgt 1/11 der Summe der Vorauszahlungen für das vorangegangene Kalenderjahr. Sie wird bei der letzten Voranmeldung des Jahres angerechnet.

Stundung von Sozialversicherungsbeiträgen

Aufgrund der unverändert anhaltenden Pandemieentwicklung und etwaigen Verzögerungen der in Aussicht gestellten Wirtschaftshilfen empfiehlt der GKV-Spitzenverband den Krankenkassen neben den Beiträgen für die Monate Januar, Februar, März, April und Mai 2021 nun auch die Beiträge für den Monat Juni 2021 im vereinfachten Verfahren (ohne Sicherheitsleistung und ohne Stundungszinsen) zu stunden. Eine Stundung der Beiträge für die Monate Januar, Februar, März, April , Mai und Juni 2021 kann von den vom Shutdown betroffenen Arbeitgebern längstens bis zum Fälligkeitstag für die Beiträge des Monats Juli 2021 (Fälligkeit am 28. Juli 2021) beantragt werden.

Sollten nach wie vor Auszahlungen hinsichtlich der beantragten Dezemberhilfen ausstehen und auf Grund dessen (weiterhin) erhebliche Zahlungsschwierigkeiten bestehen, so können auch die Beiträge für den Monat Dezember 2020 weiterhin im vereinfachten Verfahren gestundet werden. Die gestundeten Beiträge für den Monat Dezember 2020 sind dann spätestens zusammen mit den Beiträgen für den Monat Juli 2021 fällig und nachzuentrichten

Der Antrag auf Stundung der Beiträge für die Monate Dezember 2020 sowie Januar, Februar, März, April, Mai und Juni 2021 im vereinfachten Verfahren ist mittels einheitlich gestalteten Antragsformulars zu stellen.

Hierzu müssen vor allem die folgenden Voraussetzungen erfüllt sein:

- Es müssen vorrangig die bereit gestellten Wirtschaftshilfen einschließlich des Kurzarbeitergeldes genutzt werden. Entsprechende Anträge sind vor dem Stundungsantrag - soweit dies möglich ist - zu stellen.

- Der Antragsteller muss sich in ernsthaften Zahlungsschwierigkeiten befinden und die sofortige Einziehung der Beiträge muss für ihn mit erheblichen Härten für verbunden sein.

Bitte beachten Sie: Im Falle beantragter Kurzarbeit endet die Stundung der auf das Kurzarbeitergeld entfallenden Beiträge zur Sozialversicherung für die Ist-Monate Dezember 2020 sowie Januar, Febuar, März, April, Mai und Juni 2021, sobald der Arbeitgeber die Erstattung durch die Bundesagentur für Arbeit erhalten hat. Die Beiträge sind dann nach Erstattung unverzüglich an die Krankenkassen weiterzuleiten.

Betriebe, die sich aufgrund des (Teil-)Shutdowns in ernsthaften Zahlungsschwierigkeiten befinden oder im Falle der sofortigen Einziehung der Sozialversicherungsbeiträge in diese geraten würden, sollten sich zur Klärung der Frage, ob und unter welchen Voraussetzungen eine Stundung in Frage kommt, mit der zuständigen Krankenkasse in Verbindung setzen

Hinweis: Das vereinfachte Stundungsverfahren kann letztmalig für die Beiträge des Monats Juni 2021 in Anspruch genommen werden. Einigen Unternehmen wird eine zeitnahe Zahlung der bislang gestundeten Beiträge zum Fälligkeitstag des Beitragsmonats Juli 2021 jedoch nicht möglich sein. Aus diesem Grund teilt der GKV-Spitzenverband mit, dass auf der Grundlage von Stundungsanträgen, die in der Zeit bis einschließlich September 2021 gestellt werden, Beiträge im Rahmen eines niedrigschwelligen Stundungsverfahrens gestundet werden können. D. h. es ist nur ein niedrigschwelliger Nachweis für das Vorliegen einer erheblichen Härte erforderlich, von der Erhebung der Stundungszinsen kann in Abhängigkeit vom Zahlungsverhalten des Arbeitgebers (z. B. bei angemessener Raten-/Teilzahlungen bereits gestundeter Beiträge) abgesehen werden und auch auf die Sicherheitsleistung kann verzichtet werden, wenn der Arbeitgeber seiner Beitragsverpflichtung in der Vergangenheit regelmäßig nachgekommen ist (pandemiebedingte Stundungen werden hierbei nicht negativ berücksichtigt).

Kurzarbeitergeld

Aktuell: am 15. September 2021 hat das Bundeskabinett die Vierte Verordnung zur Änderung der

Kurzarbeitergeldverordnung beschlossen.

Mit der Neuregelung werden der erleichterte Zugang zum Kurzarbeitergeld (Absenkung der Mindesterfordernisse, Verzicht auf den Aufbau negativer Arbeitssalden und Zugang der Zeitarbeit zum Kurzarbeitergeld) und die vollständige Erstattung der Sozialversicherungsbeiträge beim Kurzarbeitergeld bis zum 31. Dezember 2021 verlängert. Bisher waren diese Regelungen bis zum 30. September 2021 befristet.

Die Beantragung von Kurzarbeitergeld wurde im Zuge der Corona-Krise deutlich erleichtert. Die Einführung von Kurzarbeit setzt eine entsprechende tarif- oder arbeitsvertragliche Regelung oder eine Einverständniserklärung durch den Arbeitnehmer voraus.

Der Hauptzweck der Kurzarbeit besteht darin, bei einem vorübergehenden, nicht vermeidbaren und erheblichen Arbeitsausfall, betriebsbedingte Kündigungen zu vermeiden und damit Arbeitsplätze zu erhalten. Sind zudem die betrieblichen und persönlichen Voraussetzungen gem. § 95 SGB III erfüllt, ist vorab bei der Agentur für Arbeit eine Anzeige über Arbeitsausfall aufzugeben.

Hinweise:

- Bei einer Unterbrechung der Kurzarbeit von mindestens drei Monaten muss der Betrieb erneut eine Anzeige über Arbeitsausfall bei der Agentur für Arbeit einreichen. Zu beachten ist auch hier, dass die Anzeige in dem Kalendermonat eingehen muss, für den Kurzarbeitergeld beantragt wird.

- Ab 2021 gelten für die Ermittlung von Kurzarbeit neue Tabellen! Die aktuellen Tabellen zur Berechnung des Kurzarbeitergelds finden Sie hier. Bitte nutzen Sie diese Tabellenwerte für das Jahr 2021, um Korrekturanträge und damit unnötige Verzögerungen zu vermeiden. Beim Einsetzen von Software zur Erstellung der Abrechnungslisten sollte geprüft werden, ob diese auf dem aktuellen Stand ist.

- Gesetzlich ist vorgesehen, dass nach der Beendigung der Kurzarbeit im Betrieb im Rahmen einer Abschlussprüfung, mögliche Fehler in den früheren monatlichen Abrechnungen korrigiert und behoben werden. Diese Prüfung ist im Sinne der Versichertengemeinschaft auch erforderlich, um sicherzustellen, dass das Kurzarbeitergeld in der korrekten Höhe beantragt und ausgezahlt wurde. Die Agentur für Arbeit hat nun damit begonnen, diese Schlussrechnungen/Abschlussrechnungen vorzubereiten. Somit werden nun nach und nach Betriebe, die die Kurzarbeit beendet haben, angeschrieben und um Vorlage der relevanten Unterlagen wie Lohn- und Gehaltsunterlagen, Arbeitszeitnachweise, Anwesenheitsliste usw. gebeten. Nur bei Vorliegen dieser Unterlagen kann das Kurzarbeitergeld final festgesetzt und muss nicht zurückgefordert werden.

Bitte reichen Sie die benötigten Prüfungsunterlagen nach entsprechender Aufforderung seitens der Agentur für Arbeit zeitnah ein, so können die Prüfungen reibungslos und schneller erfolgen. Für weitere Fragen stehen Ihnen die örtlichen Agenturen für Arbeit zur Verfügung.

Bitte reichen Sie die benötigten Prüfungsunterlagen nach entsprechender Aufforderung seitens der Agentur für Arbeit zeitnah ein, so können die Prüfungen reibungslos und schneller erfolgen. Für weitere Fragen stehen Ihnen die örtlichen Agenturen für Arbeit zur Verfügung.

Verrechnung anderer staatlicher Hilfen mit dem Kurzarbeitergeld

Für staatliche Hilfen, wie zum Beispiel der „November-Hilfe“ gilt, dass andere staatliche Leistungen, die für den Förderzeitraum November 2020 gezahlt werden, angerechnet werden. Dies gilt insbesondere auch für das Kurzarbeitergeld, das dann zu einer Kürzung der anderen Hilfen führt.

Die Bundesagentur hat eine weitere Weisung zur Vereinfachung des Antrags auf Kurzarbeit herausgegeben und in diesem Zusammenhang einen Kurz-Antrag veröffentlicht. Den Antrag können Sie rechts herunterladen. Weitere Informationen finden Sie unter nachfolgendem Link:

https://www.arbeitsagentur.de/unternehmen/finanziell/kurzarbeitergeld-bei-entgeltausfall

Den Antrag können Sie auch schnell jederzeit online über das Online-Portal eServices der Arbeitsangentur einreichen.

Anträge erst nach Ende des Abrechnungsmonats einreichen!

Die Regionaldirektion Bayern der Bundesagentur für Arbeit bittet alle Unternehmen und Betriebe darum, im Sinne einer weiterhin sehr schnellen Bearbeitung, die Anträge auf Kurzarbeitergeld mit den vollständigen Daten des Monats erst nach Ende des Abrechnungsmonats einzureichen und damit Korrekturanträge zu vermeiden.

Das vorzeitige Einreichen der Anträge führt nicht zu einer schnelleren Bearbeitung. Ganz im Gegenteil: Korrekturanträge zu bereits eingereichten Anträgen verlängern die Bearbeitungsdauer. Für das Einreichen der Monatsunterlagen hat der Arbeitgeber drei Monate Zeit. Abrechnung für den Mai müssen zum Beispiel bis Ende August eingereicht werden.

Weitere Informationen dazu finden Sie auf der Internetseite der Arbeitsagentur.

Bundesagentur für Arbeit: Informationen zum Kurzarbeitergeld

Das Kurzarbeitergeld und der Antrag Schritt-für-Schritt im Video erklärt:

https://www.arbeitsagentur.de/unternehmen/finanziell/kurzarbeitergeld-video

Hotline der Bundesagentur für Arbeit: 0800 45555 20.

KfW-Förderprogramme / Überbrückungsfinanzierung / Liquiditätsprobleme

KfW-Schnellkredit

Der Schnellkredit steht kleinen mittelständischen Unternehmenund Soloselbstständigen zur Verfügung, die mindestens seit 1. Januar 2019 am Markt aktiv gewesen sind. Die bislang geltende Mindestgrenze von 10 Mitarbeitern ist aufgehoben.

Das Schnellkreditprogramm richtet sich an Betriebe, die die mindestens seit 1. Januar 2019 am Markt aktiv gewesen sind. Das Kreditvolumen pro Unternehmen beträgt bis zu 3 Monatsumsätzen des Jahres 2019, maximal 800.000 Euro für Unternehmen mit einer Beschäftigtenzahl über 50 Mitarbeitern, maximal 500.000 Euro für Unternehmen mit einer Beschäftigtenzahl von bis zu 50 und maximal € 300.000 für Betriebe bis 10 Beschäftigte.

Voraussetzung ist, dass das Unternehmen zum 31. Dezember 2019 nicht in Schwierigkeiten gewesen ist und zu diesem Zeitpunkt geordnete wirtschaftliche Verhältnisse aufweisen kann.

Für die Hausbanken besteht für die KfW-Programme eine Haftungsfreistellung in Höhe von 100% durch die KfW, abgesichert durch eine Garantie des Bundes. Die Kreditbewilligung erfolgt ohne weitere Kreditrisikoprüfung durch die Bank oder die KfW. Hierdurch kann der Kredit schnell bewilligt werden.

Weitere Informationen zu den KfW-Corona-Hilfen finden Sie auf der Webseite der KfW-Bank:

www.kfw.de/KfW-Konzern/Newsroom/Aktuelles/KfW-Corona-Hilfe-Unternehmen.html

Schnellkredit der LfA für Betriebe mit bis zu 10 Mitarbeitern

Speziell für Betriebe bis einschließlich zehn Mitarbeitern gibt es von der LfA einen Förderkredit mit einer 100%igen Haftungsfreistellung. Der Endkreditnehmer hat keinerlei Sicherheiten zu stellen. Voraussetzung ist auch hier die Schädigung durch die Corona-Krise.

Die Darlehen werden ohne Risikoprüfung ausgereicht und ermöglichen eine kostenlose außerplanmäßige Tilgung. Es können Kredite in einer Höhe von bis zu 50.000 Euro (bis 5 Mitarbeiter) bzw. 100.000 Euro (bis 10 Mitarbeiter) beantragt werden, wobei die Kreditsumme 25 % des Gesamtumsatzes des Jahres 2019 nicht übersteigen darf. Weitere Informationen finden Sie im Merkblatt bzw. über den Link zur LfA.

Die Hilfen wurden inzwischen verlängert und können weiter beantragt werden. Aktuell ist die Frist bis 30. Juni 2022 gesetzt.

Überbrückungsfinanzierungen bei Liquiditätsprobelmen

Wichtig für die schnelle und erfolgreiche Beurteilung von Anfragen für die Begleitung einer Überbrückungsfinanzierung ist die Vorlage eines plausiblen Liquiditätsplans, aus welchem der erforderliche Kapitalbedarf hervorgeht. Eine kostenlose Anfrage für ein Finanzierungsvorhaben kann online über das Finanzierungsportal der Bürgschaftsbanken gestellt werden. Genauso kann eine Kontaktaufnahme durch die Hausbank erfolgen. Eine Übersicht der jeweils zuständigen Bürgschaftsbank steht auf dieser Seite zur Verfügung.

Für den Fall von Liquiditätsproblemen bei bayerischen Unternehmen in Zusammenhang mit dem Coronavirus, beispielsweise aufgrund unterbrochener Lieferketten, steht der Freistaat an der Seite der Betriebe. So können über die LfA Förderbank Bayern Kredite und Bürgschaften an betroffene Betriebe ausgereicht werden, die weiterhin über ein zukunftsfähiges Geschäftsmodell verfügen.

Finanzierungsangebote der Lfa Förderbank Bayern

Finanzierungsportal der Bürgschaftsbanken (Überbrückungsfinanzierung)

Übersicht Zuständigkeiten Bürgschaftsbanken

Um Fragen dazu zu beantworten, hat das Ministerium eine eigene Coronavirus-Hotline eingerichtet:

Per E-Mail: coronavirus-info@stmwi.bayern.de

Telefon: 089 2162-2101

(Mo.–Do.: 07:30–17:00 Uhr, Fr.: 07:30–16:00 Uhr)

Arbeitsrechtliche Folgen / Gefährdungsbeurteilung

Vor dem Hintergrund des Auftretens des Coronavirus hat die Bundesvereinigung der Arbeitgeberverbände (BDA) ihren Praxisleitfaden „Arbeitsrechtliche Folgen einer Pandemie“ aktualisiert. Darin sind die wichtigsten arbeitsrechtlichen Aspekte wie etwa zur Arbeitspflicht zusammengefasst.

Zudem stellen wir Ihnen hier den "Leitfaden zur Erstellung der Gefährdungsbeurteilung bei beruflichen Auslandsreisen und Entsendungen" zur Verfügung. Der Leitfaden hat zum Ziel, für Risiken bei beruflichen Auslandsreisen und Entsendungen zu sensibilisieren und Prävention zu fördern. Er wurde von der Berufsgenossenschaft RCI, dem Gesamtverband der Versicherungsunternehmen, der Heinrich-Heine-Universität Düsseldorf und der International SOS Foundation erstellt.

Die Regelungen des "Corona-Insolvenzgesetzes"!

Die Bundesregierung hat mit Wirkung zum 30. März 2020 ein "Corona-Insolvenzgesetz" erlassen. Die wichtigsten Regelungen dazu hat Peter Roeger, Sanierungsexperte und Insolvenzverwalter bei PLUTA, für die Handwerkskammer zusammengefasst. Seine Einschätzung: „Die Insolvenzordnung ist ein mögliches Instrument, um Firmen erfolgreich das Meistern akuter Krisen zu ermöglichen."

Hier geht es zur Seite "Corona-Insolvenz-Gesetz: Das sind die Regelungen"

Am 30. September endete die Privilegierung, insbesondere für GmbH-Geschäftsführer, zur Insolvenzbeantragung bei Zahlungsunfähigkeit in Folge der Covid-19-Pandemie.

Seit 1. Oktober gilt wieder die Pflicht zur Insolvenzbeantragung bei Zahlungsunfähigkeit. Lediglich für den Insolvenzgrund der Überschuldung wird die Privilegierung bis 31. Dezember 2020 verlängert, sofern sich die Überschuldung auf die Covid-19-Pandemie zurückführen lässt. Lassen Sie Ihre Rechte und Pflichten auf gesicherter Grundlage im Rahmen unserer rechtlichen Erst- und Kurzberatung klären.

Beratung und Informationen nutzen

Wenden Sie sich bei Fragen gern an die Rechtsabteilung der Handwerkskammer.

Häufig gestellte Fragen zur Ausbildung im Betrieb

Müssen Ihre Auszubildenden trotz Schulschließungen in den Betrieb? Kann für Azubis Kurzarbeitergeld beantragt werden?

Die wichtigsten Fragen haben wir Ihnen im nachfolgenden Dokument zusammengefasst. Außerdem erläutert der Leiter der Ausbildungsberatung und der Nachwuchsförderung, Frank Grökel, die Antworten in dem Video und gibt zudem hilfreiche Tipps.